Onroerend goed

Juni 2023 - de Nominale Huizenprijzen beginnen te dalen!

Dit is hoe de vastgoedcyclus eruit ziet (onderstaande grafiek, klik om te vergroten). Merk op dat de huidige bull trend begon na WOII (1950). De fiatprijs van onroerend goed hangt niet enkel af van de hoeveelheid geld in omloop. Noch wordt deze enkel bepaald door het renteniveau. De eerstgenoemde argumenten worden vaak gebruikt door valse experts die geen idee hebben van economie, financiën en hoe de onroerendgoedmarkt functioneert. Maar het is buitengewoon gemakkelijk om deze argumenten te gebruiken bij hebzuchtige, onwetende burgers. Tijd om het boek van Charles Mackay te lezen: Extraordinary Popular Delusions and the Madness of Crowds...

September 2022 – De reële huizenprijzen beginnen te crashen.

De reële huizenprijzen zullen dalen en dit zal een enorm negatief vermogenseffect veroorzaken. De reële huizenprijzen hebben veel meer invloed op het vermogen dan de nominale huizenprijzen. Veel mensen investeren in onroerend goed als een remedie om de inflatie te verslaan. Als de inflatie 10% is en uw huis met 15% stijgt, verslaat u de inflatie met 5% en bent u dus in reële termen 5% rijker. Als de inflatie 10% is en uw huis met 5% stijgt, bent u 5% van uw koopkracht kwijt aan een asset dat u bescherming zou moeten bieden en bent u eigenlijk slechter af.

De reële huizenprijzen zullen dalen en dit zal een enorm negatief vermogenseffect veroorzaken. De reële huizenprijzen hebben veel meer invloed op het vermogen dan de nominale huizenprijzen. Veel mensen investeren in onroerend goed als een remedie om de inflatie te verslaan. Als de inflatie 10% is en uw huis met 15% stijgt, verslaat u de inflatie met 5% en bent u dus in reële termen 5% rijker. Als de inflatie 10% is en uw huis met 5% stijgt, bent u 5% van uw koopkracht kwijt aan een asset dat u bescherming zou moeten bieden en bent u eigenlijk slechter af.

Ook zijn de reële huizenprijzen de beste maatstaf voor de werkelijke prestaties van onroerend goed als activaklasse over lange perioden. Je kunt de huidige huizenprijzen niet vergelijken met die van de jaren zeventig zonder ze in reële of voor inflatie gecorrigeerde termen te bekijken. Sinds de jaren zeventig zijn de reële huizenprijzen verschillende keren gedaald, vooral tijdens recessieperiodes.

"De financiële crisis van 2008 zorgde ervoor dat de huizenprijzen in reële termen met bijna 30% daalden. Het duurde tot 2021 vooraleer de piek in de reële huizenprijzen weer bereikt werd!”

In de afgelopen tien jaar bedroeg de reële prijstoename van huizen gemiddeld 4,5%, wat veel hoger is dan het 20-jarige gemiddelde van 2%. Consumenten en beleggers raakten eraan gewend dat de huizenprijzen fors stegen boven de inflatie en een bron van welvaartsopbouw waren, vooral bij het gebruik van hoge bedragen aan leverage en hypotheekschulden. Met het gevoel dat de huizenprijzen altijd boven de inflatie zouden stijgen, ontstond het idee dat vastgoed de manier is om een vermogen op te bouwen. Maar nu beginnen de reële huizenprijzen te dalen.

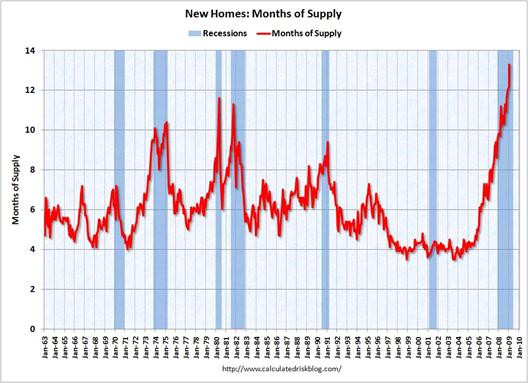

Ernstige problemen op de woningmarkt. Er zijn verschillende belangrijke leidende indicatoren voor de reële huizenprijzen: het maandaanbod van nieuwe woningen, het renteverschil tussen de hypotheekrente van 30 jaar en de rente op schatkistpapier van 30 jaar en het groeipercentage van de reële M2. Alle drie de indicatoren impliceren dat de reële stijging van de huizenprijzen de komende maanden waarschijnlijk zal blijven dalen.

Er was een fascinerend topic over de huizenmarkt op Twitter door Rick Palacios, onderzoeksdirecteur bij John Burns Real Estate Consulting. Hieronder enkele belangrijke citaten die hij heeft verzameld:

- Atlanta: "Iemand deed het licht uit wat onze verkopen in juni betreft!"

- Austin: “De verkoop is van een klif gevallen. We verkopen 1/3 van wat we in maart en april hebben verkocht. Men is meer bereid om over de prijs te onderhandelen, aangezien de markt de afgelopen 60 dagen aanzienlijk is gecorrigeerd.

- Birmingham: "De verkoop is de afgelopen twee maanden met 75% gedaald in een verder gelegen community."

- Boise: “De verkoop is enorm vertraagd. Vastgoedbouwers laten de prijzen zakken en stoppen met nieuwe projecten.

- Charlotte: "Deze recessie ziet eruit als en voelt aan als een grote, lange depressie van vijf jaar."

- Colorado Springs: “Verbazingwekkend hoe snel een markt kan veranderen met zo'n snelle renteverhoging. Er zijn zoveel mensen die uit de markt geduwd worden.”

- Dallas: "Arbeiders zijn gemakkelijk te vinden, wat typisch is voor een vertragende huizenmarkt."

- Des Moines: "Aannemers blokkeren de prijzen van bouwvakkers omdat ze bang zijn voor een neergang."

- Fort Myers: "Verkopen aan investeerders zijn tot stilstand gekomen."

- Grand Rapids: “Ik geloof dat we op het punt staan om kosten te besparen. Alles in het werk stellen om verdere [kosten]verhogingen tegen te gaan en aandringen op kostenverlagingen in alle gebieden die de afgelopen 2 jaar een aanzienlijke stijging hebben gekend.”

- Greenville: “De markt is aan het afkoelen, het voelt meer als een normale markt aan.”

- Harrisburg: “De omzet daalde tot 50% van wat het 3 maanden geleden was. De verkoop is sterk afgenomen en we verkopen enkel nog speciale huizen nadat de prijs is verlaagd. Op dit moment koopt niemand nog te bouwen woningen.”

- Phoenix: “Sommige bouwfirma's snijden al in personeel. Annuleringen van projecten zijn extreem hoog..”

|

|

| Een vastgoedcrash is pijnlijk omdat het altijd gebeurt in een lege markt. | Zoals altijd dalen de prijzen nadat de markt de meeste investeerders in de val heeft gelokt en er geen kopers meer over zijn. |

|

|

En nee, vergeet het maar als je denkt te kunnen profiteren van de komende hyperinflatie, door veel schulden (een hypotheek) aan te gaan. De regel is dat ze in deze tijden altijd het bedrag en/of de rente opnieuw instellen. Je kan niet winnen van de banksters en de autoriteiten.

| Het prijspeil van Belgisch vastgoed is even gevaarlijk als dat van Amsterdam. | Nee, onroerend goed is geen goede plek om je te verstoppen. Zeker niet met een hypotheek. |

© - All Rights Reserved - The report's contents may NOT be copied, reproduced, or distributed without the explicit written consent of Goldonomic.

Updated March 2022 - And what always happens to bubbles? They pop.

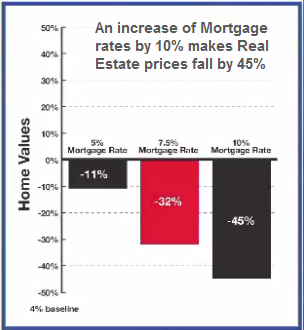

We have a massive housing bubble — even bigger than the one that popped in 2007 and led to the 2008 financial crisis. And the Fed has the pin in its hand. It’s about raising interest rates. Mortgage rates will go up right along with them. And it’s already tapering its purchase of mortgage-backed securities. Even if they don't raise interest rates, this market will crash as the Real Spending Power of the consumers is being destroyed by the (hyper)inflation. At the same time, the landlords will see their tiny profit margin taken away by higher maintenance costs, higher taxation, and last but not least RENT CONTROLS.

We have a massive housing bubble — even bigger than the one that popped in 2007 and led to the 2008 financial crisis. And the Fed has the pin in its hand. It’s about raising interest rates. Mortgage rates will go up right along with them. And it’s already tapering its purchase of mortgage-backed securities. Even if they don't raise interest rates, this market will crash as the Real Spending Power of the consumers is being destroyed by the (hyper)inflation. At the same time, the landlords will see their tiny profit margin taken away by higher maintenance costs, higher taxation, and last but not least RENT CONTROLS.

A comparison between the runup to 2008 and today.

The bubble that developed from 2002 to 2007 peaked at around a 47 % price increase, before plummeting by 20 percent from 2007 to the first quarter of 2009. If we see a similar pattern emerge for the bubble that has been developing since roughly 2012, then we could see housing prices drop by 30 to 40 percent over a two-year period. Whatever the final numbers end up being, the evidence is clear: based on data reported over the past six decades, America appears to be on the verge of an epic real estate crash.”

A collapsing housing market will ripple through the economy and it’s hard to say exactly how it will play out. Regardless, this is a big problem for the Fed (ECB). We have been saying that the Fed (ECB) can’t do what it’s saying it will do to fight inflation, and this is yet another reason. If it follows through with rate hikes, and if it stops buying mortgage-backed securities and then starts selling them into the market, mortgage rates are going to skyrocket. Unaffordable homes will become more unaffordable.

The housing bubble will pop Again....this time also in Europe. It may not take much of a pinprick to pop the bubble. Even the 1 or 2% rate hike the Fed (ECB) is talking about could do the trick.

Juli 2021 - De Westerse Wereld beleeft een KOOPCLIMAX van Vastgoed ofwel het "einde is nabij"!

Wat we nu over de hele wereld zien, is de KOOPCLIMAX of de laatste piek vooraleer de vastgoedmarkt opdroogt en sterk begint te dalen. Een daling van 60% is zeer waarschijnlijk.

Wat we nu over de hele wereld zien, is de KOOPCLIMAX of de laatste piek vooraleer de vastgoedmarkt opdroogt en sterk begint te dalen. Een daling van 60% is zeer waarschijnlijk.

In de VS is onroerend goed het afgelopen jaar met 23% gestegen. Dit lijkt steeds meer op een top van de vastgoedmarkt. Het is niet de waarde van het onroerend goed die omhoog gaat, maar eerder de waarde van de valuta die omlaag gaat naarmate meer en meer geld uit het niets wordt gecreëerd.

"Dit is vergelijkbaar met de NEGATIEVE rente die je aan banken moet betalen over je banktegoeden."

Wat de meeste mensen niet begrijpen, is dat onroerend goed een LIABILITY wordt in tijden van van hoge inflatie en hyperinflatie. Dit gebeurt van zodra de HUURINKOMSTEN de ECHTE KOSTEN van een woning niet meer dekken. Of de inkomsten dekken de belastingen, onderhoud, hypotheek, afschrijvingen,... niet meer. Het feit dat HUURDERS door de hoge inflatie en de recessie hun huur niet meer kunnen betalen, en/of VERHUURDERS niet meer in staat zijn om hun hypotheek te betalen, draagt bij aan het drama.

Van zodra onroerend goed een liability wordt, droogt de markt op en beginnen de prijzen te dalen. De gedwongen verkopen zorgen voor een daling van het algemene prijsniveau, vaak met 40% tot 60% en meer, uitgedrukt in Echt Geld of Goud.

MAART 2021- BEREID JE NU VOOR OP DE OPPORTUNITEIT VAN JE LEVEN!

De meeste mensen begrijpen het mechanisme van de prijszetting van vastgoed nog steeds niet. Ofwel zijn ze koppig en beschermen ze hun eigen verkeerde visie, ofwel weigeren ze de realiteit te zien. We vergelijken het met de Bitcoin en cryptocurrency traders. Het enige verschil is dat je op het einde van de rit met vastgoed nog iets in handen hebt. Dat is op voorwaarde dat uw eigendom niet in beslag wordt genomen (1917-USSR), gebombardeerd (WW2 1940-45) of zwaar wordt belast (Duitsland 1950).

De meeste mensen begrijpen het mechanisme van de prijszetting van vastgoed nog steeds niet. Ofwel zijn ze koppig en beschermen ze hun eigen verkeerde visie, ofwel weigeren ze de realiteit te zien. We vergelijken het met de Bitcoin en cryptocurrency traders. Het enige verschil is dat je op het einde van de rit met vastgoed nog iets in handen hebt. Dat is op voorwaarde dat uw eigendom niet in beslag wordt genomen (1917-USSR), gebombardeerd (WW2 1940-45) of zwaar wordt belast (Duitsland 1950).

Eens de vastgoedsector zijn TOP bereikt, is het onmogelijk om nog te verkopen aan de verwachte prijzen. Verkopen wordt enkel mogelijk op veel lagere niveaus: -50% tot -60%. Wanneer dit gebeurt, zitten degenen die vastgoed hebben gekocht met een hypotheek echt in grote problemen.

Wat de meesten met een baksteen in de maag niet beseffen, is dat tijdens recessies en depressies de vastgoedbellen ALTIJD barsten en leeglopen omdat de reële koopkracht van de consument verdwijnt. Als dit gebeurt, blijven kinderen bij hun ouders wonen. Vaak wonen kinderen, ouders en grootouders onder één dak. Indien dit onmogelijk is, leven mensen in hun auto of op straat zoals we zien in de GROTE DEMOCRATISCHE staat Californië.

We twijfelen er niet aan dat vastgoed ergens in de nabije toekomst een enorme investeringsopportuniteit zal bieden voor degenen die erin geslaagd zijn hun koopkracht te behouden (dat kan niet door te investeren in obligaties en/of aandelen). Tijdens de Weimar-depressie kon men met slechts 2 gouden munten een hele straat kopen. Het werd zo erg dat de wetgever een wet moest invoeren waardoor niet-Duitsers geen Duits vastgoed meer konden kopen. In de VS kon men tijdens de grote depressie van de jaren dertig een wolkenkrabber kopen voor slechts 2 gouden munten.

Meer recent, in 1980-1981 kon men een eengezinswoning kopen voor minder dan 1.500 1oz. zilveren munten. Omdat Vastgoed nu in zo een grote Bubbel zit en omdat Zilver en ook Goud vreselijk ondergewaardeerd zijn, verwachten we dat nog kleinere hoeveelheden Zilveren en Gouden munten zullen volstaan om een eengezinswoning te kopen. De TRUC zal zijn om ervoor te zorgen dat de regering en de autoriteiten uw goud en zilver niet kunnen STELEN (in beslag nemen). We weten HOE!

|

|

| In 1980 kon je met 85 x 1 oz. gouden munten 1 huis kopen. | In 2011 kon je met 5.521 x 1 oz. zilveren munten 1 huis kopen. |

Bijgewerkt op 7 maart 2020 - Onroerend goed - algemeen

Belangrijk: raadpleeg ook de dagelijkse en maandelijkse updates over onroerend goed. Niet alle informatie komt immers op deze pagina terecht.

De Amerikaanse huizenmarkt blijft onder druk staan, maar weinigen realiseren zich dat de ZEEPBEL nu GROTER is dan in 2006. De Belgische vastgoedmarkt begint eveneens stoom af te laten en dat geldt ook voor de commerciële vastgoedmarkt. December 2019 zag het einde van de koop-climax voor onroerend in Belgie. Weet trouwens dat in het algemeen de gemiddelde prijzen van het onroerend goed in Belgie al een tijdlang aan het dalen zijn.

Een huis is een verschrikkelijke belegging. Tenzij u een nieuw huis koopt, zal u op jaarbasis 1% moeten investeren in het onderhoud van het huis. Goud, bewaard in een kluis in Panama, kan niet afbranden. Het kost wat geld om goud op te slaan in een klius in Panama (zeker wanneer u 100% van de waarde verzekert), maar het kost heel wat meer om uw huis te onderhouden.

Uw huis brengt -1% op, tenzij u het verhuurt. U moet de verzekering en de belastingen betalen, om nog maar te zwijgen van alle andere onzin. Om ook nog maar te zwijgen van het woonkrediet. Iets wat u geld kost, kan bezwaarlijk een goede investering genoemd worden.

Vastgoedprijzen stijgen bekeken over een langere termijn, waar of niet? Tien jaar geleden leerden we dat die prijzen ook kunnen dalen. De dynamiek van de vastgoedmarkt is in de afgelopen 20 jaar grondig gewijzigd. Er was in de VS één grote zeepbel en nu hebben we er een tweede. Vergeet om te denken aan een huis als een belegging, beschouw het als een plaats om te leven. In de loop van de geschiedenis was het dat, maar ook niet meer dan dat.

Huren worden beschouwd als het doorspoelen van geld door het toiilet. Wie een huis koopt, jaagt echter nog meer geld door het toilet. Soms loont het mathematisch gezien de moeite om te lenen....en er zijn tijden wanneer het zinvol is om te lenen ook al loont het mathematisch gezien niet.

Hoe je straks met 500 Zilveren 1 oz. Maples een eensgezins woning kan kopen.

Tijdens de Weimar Depressie kon men in Duitsland met enkele goudstukken een ganse straat kopen.

De Duitse staat veranderde de wet zodat niet-Duitsers geen Duits vastgoed konden kopen.

|

|

|

|

We weten twee zaken zeker over zeepbellen op de vastgoedmarkten: ze worden door specialisten altijd ontkend en ze spatten altijd met een verwoestende kracht uit elkaar.

Deze grafiek geeft de duidelijke correlatie tussen de echte huizenprijzen (dus aangepast voor inflatie) en de echte lonen/salarissen. Elke keer wanneer de woningprijzen een voorsprong nemen op de lonen, dalen de prijzen op een bepaald moment scherp. Omdatr het echte prijzen zijn, zullen ze dalen wanneer de lonen niet gelijke tred houden met de inflatie. In de jaren 60 daalden de nomale woningprijzen nauwelijks, maar aangepast voor inflatie daalden ze scherp.

- Huizenprijzen zijn relatief goedkoop wanneer ze onder de inkomsten van de burgers liggen. Dat was zo in 1945, 1970, 1982 en in het midden van de jaren 90.

- De zeepbel op de Amerikaanse vastgoedmarkt was duidelijk zichtbaar toen de prijzen in de periode 2004-2008 door het dak vlogen. De kloof tussen woningprijzen en lonen/inkomsten steeg tot een niveau dat nooit eerder was gezien. Dit eindigde uiteindelijk in een nooit geziene crash van de vastgoedprijzen.

- De kloof tussen de echte vastgoedprijzen en de lonen zijn zelfs nu nog groter dan in de periode voor 2007-2008. De geschiedenis leert ons dat die huizenprijzen opnieuw fors zullen dalen. De situatie is zo ernstig dat zelfs in landen als Canada de huizenprijzen aan het dalen zijn. Hopen dat het ditmaal wel goed zal aflopen, is natuurlijk dwaas. Waarom zou dat in hemelsnaam zo moeten zijn?

30 redenen om vastgoed te verkopen :

2018 bijgewerkte grafiek:

2017 bijgewerkte grafiek:

Volgende bevolkings-piramides gelden voor Japan maar ook voor de USA, West-Europa, Belgie, Nederland, Frankrijk, Spanje, UK, Duitsland ....klik heir om een land te selecteren en zelf vast te stellen wat men voor een land verwachten mag. Een smalle basis = lagere onroerend goed prijzen en een brede basis = hogere prijzen. Waar woont U en waar zou je willen wonen?

|

|

|

|

Andere negative factoren: belastingen, wetgeving, dure energie, meer werkloosheid, minder immigratie , ...

Bij vastgoed investeringen, wordt de onroerende zaak vaak gewaardeerd op basis van de verwachte kapitalisatiefactor. Deze faktor wordt aangewend als investeringscriteria. Dit gebeurt door algebraïsche manipulatie van onderstaande formule:

Bij vastgoed investeringen, wordt de onroerende zaak vaak gewaardeerd op basis van de verwachte kapitalisatiefactor. Deze faktor wordt aangewend als investeringscriteria. Dit gebeurt door algebraïsche manipulatie van onderstaande formule:

| Kapitaalskosten (activaprijzen) = netto bedrijfsopbrengst / kapitalisatiefactor |

Voorbeeld: in de waardering van een voorgenomen verkoopprijs van een appartement waaruit huurpenningen worden gederfd ter waarde van $10.000, bij een geprojecteerde kapitalisatiefactor van 7% zou de prijs van het vastgoed (of de prijs die we zouden betalen om het te bezitten) $142.857 bedragen ($142.857 = $10.000/0,07). Vaak wordt dit aangeduid als directe kapitalisatie en wordt in de meeste gevallen gehanteerd voor de waardering van vastgoed dat inkomen genereert.

Een voordeel van de kapitalisatiefactor is dat het los staat van de comperatieve methode of zoeken naar vergelijkbaar vastgoed in de omgeving waarbij tenminste 3 taxaties dienen vergeleken: waarvoor andere vergelijkbare objecten voor zijn verkocht gebaseerd op vergelijking van fysieke elementen, locatie en economische karakteristieken, vervangingswaarde en kapitalisatiekosten. Gezien de inefficiëntie van de vastgoedmarkt, hebben meerdere benaderingen meestal de voorkeur bij de taxatie van een vastgoedobject.

Kapitalisatiefactoren voor vergelijkbare objecten, en vooral voor inkomensgenerende objecten, worden vaak vergeleken om er zeker van te zijn dat de geraamde inkomsten juist worden gewaardeerd. Klik hier voor meer informatie

Huisvesting kost altijd geld: of u betaalt huur, of u koopt en investeert hiervoor kapitaal wat niet meer kan worden gebruikt voor andere doelen.

"Aandelenmarkten kunnen snel dalen en in slechts enkele weken tijd meer dan 50% verliezen. Traditioneel gezien herstellen ze snel (vaak in minder dan 6 maanden tijd). Historisch gezien heeft de vastgoedmarkt ongeveer 26 jaar nodig om te herstellen. In sommige gevallen, zoals Florida, herstellen ze nooit."

Onroerend goed cyclussen

Onroerend goed cycli zijn per definitie lange termijn cycli (+76 jaar). De meeste mensen zullen gedurende hun leven slechts één cyclus meemaken. Hierdoor is het erg belangrijk om elke sub- cyclus te herkennen in de lange termijn seculiere op- of neerwaartse trend. Seculiere trends duren tot 75 jaar. Als ik de ellende zie waarin de vastgoedmarkt verkeert en een link maak naar de historisch lage rente, houd ik mijn hart vast als ik me bedenk wat er zal gebeuren zodra de rentetarieven onder druk van (hyper)inflatie gaan stijgen. Voeg hieraan toe dat de Overheid de Huurprijzen zal blokkeren, dat de Baby Boomers steeds meer onroerend zullen verkopen (gedwongen of ongedwongen) en de vraag steeds kleiner wordt tengevolge van een OMGEKEERDE BEVOLKINGSPIRAMIDE die men in de Westerse wereld heeft, en men kan zich aan een BLOEDBAD verwachten.

Er is geen twijfel dat we het einde van een seculiere hausse trend hebben beleefd en de euforie van de zeepbel zoals gezien over de gehele wereld, zal in de geschiedenisboeken belanden. De huidige seculiere baisse markttrend voor vastgoed is echt en dingen zullen met de maand slechter worden.

Het grootste verschil tussen vastgoed en aandelen is dat het normaal gesproken een generatie duurt voordat vastgoedverliezen zijn gecompenseerd (Florida 1926). Beursverliezen komen vaker voor, kunnen ernstig zijn (-50% in 2008), maar het herstel van alle verliezen gebeurt vaak in minder dan een jaar tijd.

Historische toppen en bodems voor vastgoed

- Hoe dan ook, we verwachten dat de vastgoedprijzen over de komende jaren blijven dalen. Een kleine correctie in 2012/13 is mogelijk, maar daarna zal de dalende trend zich verder voortzetten tot 2033/40. Vastgoed wordt geklasseerd als een hoog order kapitaalsgoed en zal zodoende te lijden hebben onder de recessie en de depressie.

- Jonge stelletjes met een goed inkomen en vermogen die in 2006 een huis kochten voor $585.000 betalen $4.300 dollar per maand. Als gevolg van het barsten van de vastgoedbel is hun huis nu nog slechts $187.000 waard - terwijl zij nog steeds een hypotheek hebben van $560.000. Om alleen het eigen vermogen te herstellen, zal dit 60 jaar duren!

- Huiseigenaren waarbij het hypotheekbedrag hoger is dan de waarde van de woning, kunnen ofwel $4.300 per maand blijven betalen, of zij gaan in "foreclosure". Vervolgens huren ze een huis voor $1.000 per maand en kopen over enkele jaren een huis tegen een post- zeepbel prijs van $180.000 met een maandelijkse hypotheeksom van $1.200.

Hoe diep kunnen vastgoedprijzen dalen?...normaal dalen de prijzen met min. 60% ten opzichte van hun top.

Wie een huis heeft gekocht en elke maand dubbel zo veel moet afbetalen als wat de buren aan huur moeten ophoesten, weet dat er fundamenteel iets fout zit.

Ik ben het er compleet mee oneens dat wat we vandaag beleeft wordt als een onbeduidende correctie over 3 jaar vergeten en vergeven zal zijn. Men moet de potentiële dramatische gevolgen begrijpen van deze lange termijn beremarkt, die begon op een moment waar wereldwijde RENTETARIEVEN zich op een HISTORISCH LAAGTEPUNT bevonden. Zodra rentetarieven stijgen (gebeurt al in landen met zwakkere economieën - en dit ZAL GEBEUREN) onder druk van inflatie, is de enige weg voor vastgoed de weg naar beneden.

|

Op basis van statistieken (inclusief Japan), stellen we dat de vastgoedprijzen vanaf de piek met 75% tot 80% kunnen terugvallen, eer er een bodem is bereikt. |

In principe wordt gestegd dat na een parabolische stijging de prijzen altijd terugvallen naar een prijsniveau op of onder het niveau waar de oorspronkelijke run is gestart. Condities in Japan na 1990 en in 1993 bevestigen dit zeker. Een andere regel is dat vastgoedprijzen dalen totdat de nominale waarde gelijk is aan 100x de maandelijkse huur. Met andere woorden, als de nominale huur $1.000 per maand bedraagt, zal de vastgoedwaarde terugvallen tot $100.000. Het zal duidelijk zijn dat veel Europese huizen of appartementen nog zijn gewaardeerd ver boven dit niveau.

(Spanje had zijn top in 2008-09; de top voor België is 2011-14)

Vastgoed kan goedkoop worden/zijn!

Wie niet gelooft dat vastgoed in prijs kan, moet maar eens naar de Verenigde Staten kijken. Voor 50.000 euro kan u tegenwoordig al een nieuwe condo in Florida kopen, wie een eengezinswoning wenst, hoeft maar iets meer dan 150.000 euro op tafel te leggen. Voor laatstgenoemd bedrag hebt u vier slaapkamers, vier badkamers, airco, geinstalleerde keuken met Amerikaanse ijskast (met ijsmaker), geïnstalleerde wasplaats met droogkast, een garage voor twee wagens, een mooie tuin en alles wat u verder nodig hebt. Bovendien is het huis van uw droom maar een paar stappen van de oceaan verwijderd. Moet er nog zand zijn?

|

Een huis of flat aan zee?... Met € 150,000, koop je een nieuw 300 m² huis Een huis op loopafstand van de Oceaan?...

|

Vastgoed is een kapitaalsgoed van Hoger Rangorde en zal zodoende hard worden geraakt door de economische depressie, het overaanbod, de hogere rentevoeten, de lagere werkelijke inkomens en op de leeftijd gerakende baby-boomers...maar de crisis biedt ook mogelijkheden en er zijn mogelijkheden als we NIEUWE huizen kunnen kopen tegen de helft van de actuele kostprijs...EN vastgoed is beter dan fiat papieren geld en obligaties. |

| Koop een nieuw appartement in Florida voor € 50,000 of een nieuwe eensgezinwoning voor € 149,000 | ||

| PGA Village | The Lakes | Tradition |

|

|

|

|

Een vastgoedcyclus duurt 76 jaar. Vastgoed is een kapitaalsgoed van hogere orde en het prijsniveau van deze goederen daalt altijd gedurende een hyperinflatoire depressie. Het is interessant dat de vastgoedbel startte leeg te lopen in de VS en hetzelfde fenomeen zich voor deed in Engeland, Ierland, Spanje, Portugal en Griekenland. Tot nu toe was er in de landen die actief betrokken bij de 1e en 2e wereldoorlog zoals Nederland, Duitsland, België en Frankrijk, nog geen echte crash (slechts stilstand van de markt). In Griekenland zijn de prijzen hevig beginnen te crashen nadat de lokale obligatie- markt instortte. Vergelijkbare scenario's kunnen worden verwacht voor Italië, Portugal en vanaf 2014 ook voor Frankrijk en België. Vastgoedprijzen zijn opgelopen als gevolg van kunstmatig lage rentetarieven waardoor hypot- heken goedkoop werden, maar ook als gevolg van alle soorten bouwpremies. Omdat lenen te goedkoop was, werd consumptie abnormaal gestimuleerd en spaarders abnormaal bestraft. Echte spaartegoeden (kapitaal), die de levenslijn vertegenwoordigen van een maat- schappij vertegenwoordigen, zijn ven worden vernietigd en het land uitgejaagd. Omdat de economie verslechtert, verhogen de overheden belastingen en doordat vastgoed niet verplaatst kan worden wordt het een belangrijk belastingobjectief: vermogenswinstbelasting en vermogensbelasting worden toegepast (als niet door de lokale overheden wordt het opgelegd door de IMF en ECB). |

| Beweeg muis over grafiek voor alternatief plaatje |

Hogere belastingen en dure, moeilijker af te sluiten hypotheken verhogen de baisse druk op een markt die al lijdt onder de lagere vraag als gevolg van lagere reële inkomens en hoger aanbod, en als gevolg van de vastgoedbel en de op leeftijd rakende babyboom generatie... - Tijdens de Weimar hyperinflatie volstond één maand huur amper om één brood te kopen. Velen neigen te vergeten dat vastgoed (vooral een huis) verslijt, oud wordt, vaak slecht geïsoleerd is,...Tijdens een recessie en depressie doen autoriteiten er alles aan om de huren zo laag mogelijk te houden (huisvesting is onderdeel van de inflatieindexen) en in de regel blokkeren ze zelfs tijdens de hyperinflatie de huurstijgingen . Als gevolg hiervan zien huiseigenaren hun inkomens en rechten geamputeerd De inkomens op hun vastgoed verdampen en proberen dan ook deze te verkopen.

|

In 1960 kochten mijn ouders in Texas een klein huis met drie slaapkamers voor de zeven leden van hun gezin. Mijn broer en ik deelden een slaapkamer, mijn ouders hadden de centrale slaapkamer en mijn drie zussen deelden een andere slaapkamer. Het huis kostte ongeveer $12.000. Vandaag is het wellicht $120.000 waard. Ze zagen het niet als een investering. Op zijn hoogst als soort van spaarplan. Het bezitten van een huis net gezien als het bezitten van een auto. Men heeft een dak boven zijn hoofd, maar verven en repareren zijn evengoed voortdurend nodig om de plek leefbaar te houden. Als iemand toen naar ze was toegegaan en hen verteld had dat het een goede investering was omdat huisprijzen alleen konden stijgen, hadden ze die persoon heel verbaasd aangekeken. Huizen als investering? Ben je gek? Op zijn best speelde je quitte en zou het 18 maanden duren om te verkopen. |

20 januari 2011 geplaatst

De huidige huis-prijsdaling in de VS overtreft de prijsdaling die er tijdens de grote depressie was. Immo-prijzen zijn met 26% gedaald sinds hun hoogtepunt in 2006, dit overtreft een 25,9% daling zoals opgetekend in de vijf jaren tussen 1928 en 1933. Huisprijzen daalden opnieuw met 0,8% gedurende de laatste maanden.

Dit is de werkelijke prijsevolutie van vastgoed..

VS huizenprijs - goud ratio

Hoe graaft men een financieel gat van $/ € 600.000,--. Het is verbazingwekkend dat vele Europeanen weigeren te LEREN van wat er gebeurde in de VS en Spanje en blijven GELOVEN wat de overheden verkondigen...In 2005, NET VOORDAT de Amerikaanse vastgoedbel barstte en Bernanke zelf getuigde dat er geen vastgoedbel was en dat het veilig was om vastgoed te kopen. In 2006 barstte de bel en vandaag geldt dat voor wie een huis kocht in 2006 voor $500.000 en een afbetaling deed van $100.000, nu een schuld heeft van $800.000 (kapitaal plus rente). Zijn huis is echter nog slechts $200.000 waard. Het eind resultaat is dat in plaats van huren, deze mensen een financieel gat geslagen hebben van $600.000! Degenen die het lef hebben op de videoclip te bekijken op het einde begrijpen waar we het over hebben...

"Het grote verschil tussen Onroerend Goed en Aandelen is dat de regel is dat het een generatie duurt vooraleer onroerend goed verliezen gerecupereerd worden - real estate losses are recovered. Correcties van de aandelen markten ziet men vaker maar door deze herstellen normaal gesproken in 12 maanden tijd. (-50% in 2008)."

Met een enorm aanbod van nieuwe woningen en een omgekeerde bevolkingspiramide is er geen ruimte voor prijsstijging.

Groot aanbod aan nieuwe woningen op de markt

De situatie op de Amerikaanse vastgoedmarkt is ronduit dramatisch te noemen. Het aantal gedwongen verkopen van huizen (de zogenaamde foreclosures) stijgt nog steeds. In de Verenigde Staten worden nog steeds honderdduizend huizen niet te koop aangeboden uit vrees dat het overaanbod de prijzen nog verder gaat drukken.

Rick Sharga, vice president van RealtyTrac (de organisatie die de foreclosures in statistieken giet), is van mening dat de gevolgen catastrofaal zouden zijn wanneer deze huizen plots op de markt zouden worden gebracht. De prijzen zouden vanaf dan de huidige niveaus verder kelderen. Het voorbeeld van de Verenigde Staten werd grif door de Spanjaarden gevolgd. De Spaanse investeerden te massaal in vastgoed en zitten nu met de gebakken peren. Ook de Spanjaarden waren er van overtuigd dat bomen altijd tot in de hemel groeien. Wat dus niet het geval is, voor wie er nog aan mocht twijfelen. In Spanje kan men (zoals net in China) spookurbanisaties vinden met honderden leegstaande woningen.

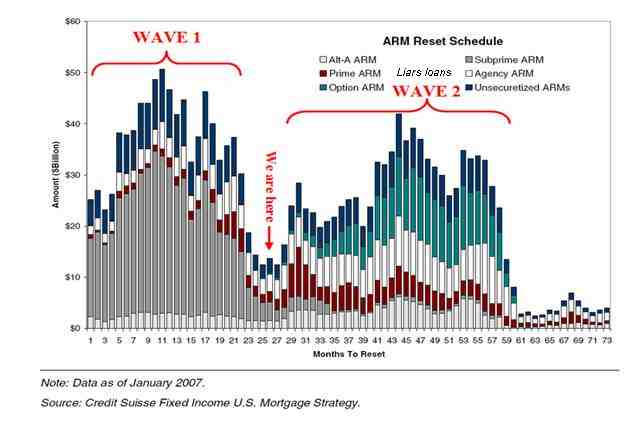

01 mei 2009 - gevaar als we uit het oog van de storm in de 2e golf bewegen

Meer slecht nieuws voor vastgoed. Het aantal 'foreclosures' in de VS blijft doorgaan. Waar mensen naar op zoek zijn is het schema van hypotheek resets voor optie ARM leningen (zogenaamde leugenaars-leningen). Deze beginnen te herstellen in enkele maanden en het proces zal geen hoogtepunt kennen voor 2011.

22 april 2009 : In de VS worden de kopers van 600.000 huizen die in gebreke werden gesteld buiten de markt gehouden door de kredietverstrekkers (banken) . In Spanje is de situatie eender.

“’Wij geloven dat er ongeveer 600.000 objecten over de VS zijn die banken weer in bezit hebben genomen, maar die niet op de markt worden gezet, 'zei Rick Sharga, vice-predident van RealtyTrac, die land