10

november

2011

COMEX of CRIMEX?

Door de recente daling van de zilverprijs zijn er nu veel mensen die zich afvragen hoe duurzaam de historische stijging eigenlijk is. De zilvermarkt stond de dagen na de flinke daling begin mei flink in de aandacht, dit ondanks dat de markt altijd een relatief onbekende markt is geweest voor de meeste commentatoren. Omdat de zilverprijs met 30% daalde in maar 4 dagen waren ineens alle ogen op het zilver gericht. Commentatoren die tot een paar weken daarvoor niet geïnteresseerd waren in de zilvermarkt vielen over elkaar heen om een zogenaamde zilver bubble aan te kondigen. Gelukkig is niets minder waar.Er gaan zoveel verhalen en geruchten over het gevaar van investeren in zilver dat het tijd wordt om dit te bespreken. De zilvermarkt is gevaarlijker dan ooit, maar voor redenen die de meerderheid van de commentatoren niet begrijpt.

Door de recente daling van de zilverprijs zijn er nu veel mensen die zich afvragen hoe duurzaam de historische stijging eigenlijk is. De zilvermarkt stond de dagen na de flinke daling begin mei flink in de aandacht, dit ondanks dat de markt altijd een relatief onbekende markt is geweest voor de meeste commentatoren. Omdat de zilverprijs met 30% daalde in maar 4 dagen waren ineens alle ogen op het zilver gericht. Commentatoren die tot een paar weken daarvoor niet geïnteresseerd waren in de zilvermarkt vielen over elkaar heen om een zogenaamde zilver bubble aan te kondigen. Gelukkig is niets minder waar.Er gaan zoveel verhalen en geruchten over het gevaar van investeren in zilver dat het tijd wordt om dit te bespreken. De zilvermarkt is gevaarlijker dan ooit, maar voor redenen die de meerderheid van de commentatoren niet begrijpt.

Er is geen sprake van enige twijfel dat speculatieve dollars in de zilvermarkt worden gestoken. In April zijn er de hoogste handelsvolumes ooit genoteerd in SLV, Comex futures, LBMA transfers en in Shanghai Gold Exchange futures. Als we dit terugbrengen naar cijfers dan blijkt dat er gemiddeld voor 1.1 miljard ounce in zilver per dag is verhandeld in april. Als we dit wegzetten tegen de hoeveelheid zilver die er beschikbaar is voor investeringen dan is dit een weerzinwekkend bedrag.

In de gehele wereld is er maar een aanbod van 979 miljoen ounce per jaar voortkomend uit mijnen en het recyclen van afval. Van dit aantal wordt ongeveer 657 miljoen ounce gebruikt voor andere doeleinden dan investeringen. Dit betekent concreet dat er maar 322 miljoen ounce per jaar beschikbaar is voor investeringsdoeleinden. Wat betekent dit nu? Dat er per dag ongeveer 891 keer zoveel verhandeld wordt als er zilver beschikbaar is! Laten we dit even uitspitten.

De vraag die we ons dus moeten stellen is: wat in hemelsnaam verhandelen de mensen in deze markt dan eigenlijk echt? Het antwood is: lucht. Laten we kijken naar de grootste en meest prominente van alle markten, de Comex. Op de Comex zijn er in april elke dag voor 800 miljoen ounce zilverfutures en zilveropties verhandeld. Het is een markt die is gebouwd op een hoge hefboomfactor. Zowel de kopers als de verkopers van Comex future- en optiecontracten kunnen in principe al een positie “zilver” opbouwen met een paar cent als onderpand en zonder zelfs zonder fysiek zilver dat deze posities dekt. De volgende grafieken laten zien hoe onwerkelijk de markten zijn.

Grafiek A:

Grafiek B:

In grafiek A wordt er een vergelijking gemaakt tussen de totale openstaande Comex future- en optiecontracten (= PAPIEREN ZILVER) en de geregistreerde hoeveelheid FYSIEK ZILVER dat in voorraad is. Grafiek B laat de ratio zien tussen die twee. Sinds 2009 is de ratio van papieren zilver ten opzichte van fysiek zilver MAAL VIER gegaan. Dit van ongeveer 8x tot 33x maal zoveel. Check de spike net voor april 2011. Op 1 mei zou een aanval op zilver ingezet worden ...

Wat is de betekenis van dit verschil tussen papieren en fysiek aanbod op de Comex?

Om de betekenis duidelijk te maken moeten we weer even teruggaan naar het feit dat er in april per dag voor meer dan 800 miljoen ounce zilver is verhandeld. Aan het eind van april is maar 33 miljoen ounce fysiek zilver aanwezig om de verhandelde papieren zilver te dekken. Stel je nu voor wat er gebeurt als 5% van papieren markt daadwerkelijk eist om fysiek zilver uitgeleverd te krijgen. In dat geval is de gehele voorraad zilver verdwenen en is er al een tekort aan fysiek zilver. Normaal gesproken heeft dit een prijsstuwend effect op een markt omdat er schaarste optreedt. In de zilvermarkt is er echter sinds april een prijsdaling geweest. Hoe is dit mogelijk?

Zij die de ontwikkelingen in de zilvermarkt in april en mei hebben gevolgd zullen ongetwijfeld herinneren dat de CME groep de margins op zilver vijf keer heeft verhoogd in de loop van twee weken. Dit is enorm: op enkele weken tijd is het minimaal benodigde kapitaal om mee te doen in de zilverfuturemarkt gestegen met 84 (!) procent. Hier komt nog bij dat op zondag 1 mei duizenden contracten bewust werden gedumpt in de rustige na-uren van de future markt. Dit heeft geresulteerd in een daling van 13% in 15 minuten.

Een voorbeeld maakt alles duidelijk. Neem nu dat een handelaar op 28 april 200 zilverfuturecontracten koopt (long) die verlopen op 1 juli ten belope van 1 miljoen ounces "zilver" (met een waarde van - toen nog - voor het gemak van rekenen 50 dollar per ounce). Op dat moment vraagt de COMEX een marge neer te leggen van iets meer dan 2,5 miljoen dollar, hetgeen ongeveer 5 % is. We kijken dus aan tegen een hefboom van 1:20. Voor het neerleggen van 1 miljoen als marge, kan men een futurecontract aangaan van 20 miljoen. En voor het neerleggen van 2,5 miljoen als marge dus 50 miljoen, ons voorbeeld.

Na elke handelsdag wordt de positie van de handelaar bekeken en worden eventuele winsten of verliezen toegevoegd aan zijn vermogensbalans. Zou een verlies hem onder zijn margin level brengen dan moet de handelaar geld bijleggen om terug aan de minimum marginvereiste te voldoen.

Wat gebeurt er nu als de margin plots verhoogd wordt? Twee dingen. Niet enkel moet de handelaar kiezen tussen het sluiten van posities of het bijleggen van liquiditeit om aan de verhoogde vereiste te kunnen voldoen, ook wordt hij geconfronteerd met een effectieve prijsdaling door mensen die voor hem al gekozen hebben voor het verlaten van hun posities. Zilverfutures worden met andere woorden op de markt gedumpt omdat men niet meer kan voldoen aan de marginverplichting. En net daardoor neemt de handelaar ook effectief verlies op zijn positie doordat ie onder zijn margin gaat. Margins die hij dagelijks moet aanvullen om in orde te zijn.

In het beschreven scenario is het cumulatieve verlies van de handelaar op het dieptepunt van de zilverprijs (17 mei) zo’n $14 miljoen. Dit is meer dan 5 keer zoveel als nodig was om 28 april positie te kunnen nemen. Of nog: plots is ongeveer 700% meer kapitaal nodig om dezelfde positie te handhaven. Wie kan dat kapitaal voorzien als iedereen met hefbomen werkt? Juist ja: niemand.

De CME groep moet dit uiteraard weten en het is dan ook zeer verdacht dat men de margins maar bleef verhogen ondanks de noodkreten van de handelaars die dat tempo nooit konden volgen. Duizenden en duizenden contracten werden gedumpt, wat alleen maar ervoor zorgde dat nog meer contracten gedumpt werden. Dit ruikt heel erg naar marktmanipulatie. Daarbij komt dus, zoals eerder gezegd, dat er nogal wat ongewone handelsactiviteiten te registreren vielen. Het effect van deze acties komt duidelijk naar voren in de wekelijkse “commitment of traders"-verslagen die het CFTC publiceert. Laten we die COT even van dichterbij bekijken.

Het COT-verslag geeft ons meer informatie over de open posities van verschillende categorieën traders op de zilverfuturemarkt. Er is duidelijk te zien hoe de deelnemers in deze markt reageren op de verhogingen van de margins. In de tabel hieronder ziet u de netto open posities van de verschillende categorieën, omgezet naar zilver ounces:

Kijk naar de twee laatste tabellen (tussen 26 april en 17 mei). Meteen valt op hoe in de eerste drie weken na de marginverhogingen de long posities dalen van 212,7 miljoen ounce naar 170,1 miljoen ounce. Dit laat zien hoe de traders naar aanleiding van de stijgende margineisen en de verliezen die ze al hebben moeten nemen, besluiten om een aanzienlijke hoeveelheid long posities te sluiten. De handelaars die short waren voor deze 212,7 miljoen ounce liepen weg met het voordeel: zij konden drie weken aan een stuk hun eigen posities afdekken door het inkopen van goedkoper zilver. (Zilverpapier dus).

Wat nog opvalt in deze data is dat ondanks dat vele commentatoren wijzen op een bubble in zilver (zogezegd door "excessief" gespeculeer op de futuremarkt) het blijkt dat de netto speculatieve long posities in werkelijkheid zijn gedaald. Netto met 23%. Het feit dat CFTC-commissaris Bart Chilton toegegeven heeft dat er "herhaaldelijke pogingen zijn gedaan om de prijzen van de zilvermarkt te beïnvloeden" zegt genoeg: er is helemaal geen bubble in zilver: men heeft de prijs artificieel onderuitgehaald.

Vertaald door Bas op http://www.thesilvermountain.nl/blog/ naar het artikel van Eric Sprott op Zerohedge

Met aanpassingen door Goldonomic.

Commentaar Goldonomic

Dit bevestigt onze eerdere artikels (Zie artikel: De georganiseerde shake-out in zilver van 11 mei 2011) over dit onderwerp: de zilvermarkt wordt gemanipuleerd dat het geen naam meer heeft. Maar laat er geen misverstand over zijn, de fundamentals voor zilver blijven EXTREEM bullish. In feite heeft deze onbezonnen actie (waarschijnlijk aangestuurd door de belangen van centrale banken die weten dat zilver en goud hun frauduleus monetair systeem met een enorme kracht bedreigt) de aantrekkelijkheid van zilver nog verhoogd. Het dumpen van zoveel contracten heeft er voor gezorgd dat de markt op dit moment helemaal leeg is geschud. Daarbij komt dat de houders van de long-posities die wel nog openstaan niet bereid zijn om afstand te doen van hun "zilver" tegen deze prijzen. Als je er zeker van bent dat iets niet meer kan zakken, dan kan het enkel stijgen.

Het lijkt er bovendien op dat het spelletje op de papieren zilvermarkt binnenkort tot een einde gaat komen. Vergeet niet dat marktmanipulaties ook geld kosten, en zij die dat probeerden met dit rondje manipulatie heel wat kruit verschoten hebben. Daarbij komt nog dat de schrik er nu goed in zit, en het wel eens mogelijk is dat traders nu WEL de fysieke levering van hun zilver gaan vragen. En als dat gebeurt, dan gaan we naar een FlashCrash: van zodra blijkt dat niemand de hefboomwerking eigenlijk kan financieren, zal IEDEREEN uit de papieren markt willen.

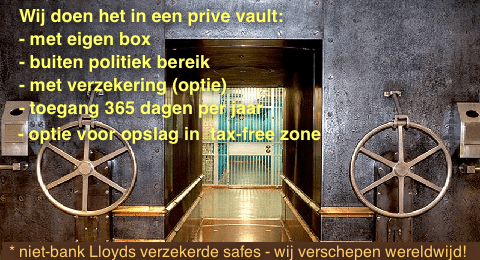

Vandaar onze blijvende aandrang om NIET in ETF's te handelen, maar fysiek zilver te kopen. De papieren markt is eigenlijk het equivalent van wat Fractional Reserve Banking aanricht in uw spaarcenten. Onze abonnees weten dit al lang, en samen met hen bekijken wij vanaf 2001 (sinds de gigantische injectie van vers gedrukt geld in de Amerikaanse economie) dit alles vanaf de zijlijn. Het probleem is niet dat de markten niet gereguleerd zijn. Het probleem is dat de overheid de markten probeert te manipuleren, om zo te ontkomen aan het onontkoombare: het feit dat hun fiatmunten in feite geen enkele intrinsieke waarde hebben. Men probeert mensen gewoon schrik aan te jagen. Maar tevergeefs ... de geest is uit de fles.

Heeft u vragen of opmerkingen, AARZEL DAN GEEN MOMENT om ons te contacteren (Dit e-mailadres wordt beveiligd tegen spambots. JavaScript dient ingeschakeld te zijn om het te bekijken.). U krijgt vlot antwoord en u kunt alle vragen stellen die u wil. Nog enkele feiten die u, misschien ten overvloede, kunnen overtuigen:

- De US mint verklaarde onlangs: “Vraag voor Amerikaanse Silver Eagle blijft ongekend hoog”. Dit geldt ook voor de Perth Mint, Austrian Mint en de Royal Canadian Mint.

- De Chinezen die nog geen vier jaar geleden netto exporteurs van zilver waren hebben in 2010 300% meer zilver geïmporteerd dan in 2009. De verwachting is dat deze trend zich door blijft zetten.

- Het afgelopen jaar is de zilverimport van India bijna verzesvoudigd. De verwachting is dat deze dit jaar met 43% gaat stijgen.

- De verwachting is dat de Europese landen ook overgaan tot het meer aanschaffen van zilver.

- In Utah wordt zilver (samen met goud) nu geaccepteerd als geldig betaalmiddel voor het betalen van belastingen.

- Volgens Hugo Salinas-Price, een Mexicaanse miljardair, is er nu veel steun in het Mexicaanse congres om van zilver een wettig betaalmiddel te maken.

Al deze punten wijzen erop dat we voor grote veranderingen staan. Binnen een paar jaar zal de wereld onherkenbaar veranderd zijn. We worden per mail dikwijls verweten "doemprofeten" te zijn, maar dat beschouwen we als een compliment. Maar we zitten inderdaad met een zwaar, eerder commercieel probleem: we voorspellen elke trend een jaar te vroeg. Daardoor neemt vrijwel niemand ons serieus op het moment dat het moet, en vindt iedereen dat we slechts evidenties verkopen op het moment dat alle anderen onze mening al overgenomen hebben. Wie slim is, is bij de eerste golf. Neem vandaag nog een abonnement op www.goldonomic.be